Отечественные онлайн-магазины, желая упростить предоплату и привлекая покупателей со средствами на «пластике» и в «электронных деньгах», пока что чаще всего ограничиваются сообщением реквизитов своего счета или виртуального кошелька, или собственной карты продавца. Однако мировой тренд – особенно в свете развития m-commerce – состоит в оплате в пару кликов при помощи платежного интерфейса, подключаемого с сайта онлайн-магазина. Этот бизнес-процесс и называют интернет-эквайрингом

Куда ведет платежный шлюз

Интернет-эквайринг можно разделить на несколько типов. Есть банки-интернет-эквайеры (те, которые подключают магазин к эквайрингу и проводят платежи) и есть небанковские платежные системы, фактически осуществляющие ту же функцию, но обычно без использования термина «эквайринг»

Более важно другое деление: куда с сайта магазина открывается виртуальный платежный шлюз – то есть какова страница онлайн-оплаты. Например, онлайн-эквайринг может осуществляться путем «переноса» пользователя со страницы покупки на страницу обычного интернет-банкинга того или иного банка (или платежной программы небанковской организации). В идеале такой переход проводится прямо на страницу платежа – с автоматическим впечатыванием в нужные графы (счет, сумма, назначение) данных оформляемого заказа.

Временные затраты клиента в этом случае почти такие же, как если бы он зашел на сайт интернет-банкинга «вручную», отдельно. Ведь, как известно, интернет-банкинг не преминет помимо логина и пароля запросить, например, телефонное подтверждение для входа и еще одно телефонное подтверждение для транзакции. Однако немало банков, несмотря на критику, по-прежнему отстаивают интернет-эквайринг именно в такой «старой» версии предплатежной коммуникации.

Более продвинутым и явно перспективным вариантом являются отдельные страницы (и мобильные приложения), не имеющие никакого иного функционала, кроме запроса в банк на оплату одного конкретного заказа в пользу данного интернет-магазина с указанной клиентом карты.

Впрочем, такие страницы используют и системы-агрегаторы счетов клиента, позволяющие оплачивать покупки онлайн в несколько кликов. При этом дискуссия о том, являются ли их лендинг-пейджи еще интернет-эквайрингом или это уже новая реальность с другим именем – на Западе пока только разгорается.

Итак, если вы владеете интернет-магазином и задумались об интернет-эквайринге, в первую очередь поинтересуйтесь у эквайеров: на веб-страницу какого типа будет осуществляться переход покупателя с сайта магазина? Cвой или чужой виртуальный платежный шлюз предлагает эквайер (есть банки, которые по программе интернет-эквайринга направляют покупателей, например, в платежную систему portmone.com) и что это означает для покупателей (например, в плане регистрации) и для магазина?

И наконец – какие программные разработки должны для всего этого провести ваши веб-мастера, как они должны при этом сотрудничать с разработчиками со стороны эквайера, оплачивается ли данная работа последних вами отдельно, и если да, то какова цена.

Другие IT-вопросы

Cледующими техническими вопросами, которые стоит задать вашим веб-мастерам представителям эквайера, могут быть такие:

- Тарифицируются ли совместные с программистами эквайера такие IT-разработки ваших специалистов: софт для администрирования онлайн-платежей вашими сотрудниками; интеграция выписок от эквайера в программы бухучета магазина; тестовые транзакции (их нужно сделать много: из разных браузеров, с разных устройств и карт; для этого потребуется подключение к особому тестовому серверу банка, перемещающего только числа, а не реальные средства); сколько стоит получение криптоключей? Заодно можно поинтересоваться средним объемом времени, который обычно занимают все подобные IT-работы.

- Какую систему защиты платежей и борьбы со фродом использует процессинговый центр (XML-протокол «3-D Secure», стандарты SET, иные варианты)?

- Свой или аутсорсинговый процессинговый центр использует эквайер? И если чужой – где он находится, кому принадлежит, какова возможная скорость реакции на проблемы, к кому обращаться?

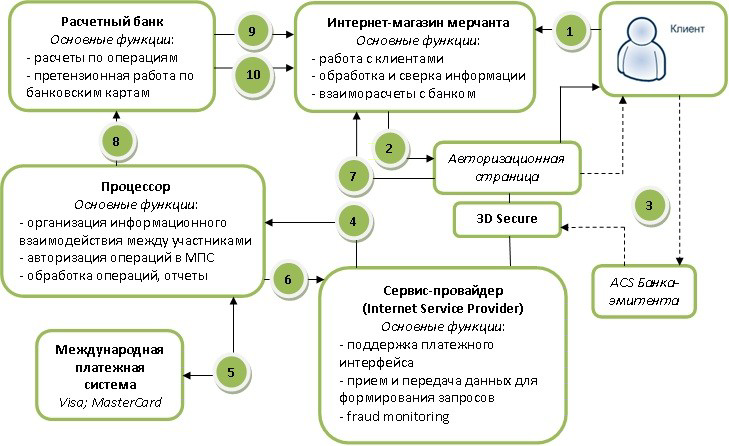

- Какова маршрутизация в запросе оплаты – среди ее этапов обычно присутствует система аутентификации банка-эмитента, процессинговый центр, система авторизации карточной платежной системы, подтверждение магазином решения о продаже, итоговая передача клирингового файла для возмещения расчетным банком магазину оплаченного товара, отправка банком отчетного файла о транзакции; в середине процесса может также фигурировать сервис-провайдер.

Банковские вопросы

Поинтересуйтесь у интернет-эквайеров списком поддерживаемых типов карт: кроме общеизвестных Visa и Маster Card бывают, например, НСМЭП, American Express, Japan Credit Bureau. Также выясните нюансы виртуальных транзакций со счетов в других валютах – реально ли это, какой курс используется, сказывается ли это на комиссии за эквайринг для магазина.

Еще одна близкая тема: обслуживаются ли покупки, совершенные держателями карт зарубежных эмитентов – и нет ли для вас, опять же, тарифной разницы в комиссии в этом случае.

Помимо того, спросите у эквайера:

- Если эквайером является банк, то необходимо ли перевести счета магазина в этот банк? Если это не обязательно, нет ли дополнительных тарифов за перечисление средств на счет в другом банке и каковы временные задержки перечисления денег на счет магазина в другом банке по сравнению со счетом магазина в самом банке-эквайере?

- Как быстро перечисляются средства на счет магазина после оплаты?

- Круглосуточно ли и без выходных ли работает процессинговый центр? Как и когда магазин будет уведомляться о факте оплаты того или иного заказа? И круглосуточно ли и без выходных можно решить проблемные вопросы процессинга путем телефонного и электронного общения с профильными специалистами?

Ценовые вопросы

И наконец, last but not least – цены. В интернет-эквайринге используется три вида тарифов – первый у всех эквайеров, второй и третий прибавляются лишь у единичных игроков:

- Комиссия за транзакции (процент от суммы платежа).

- Одноразовая комиссия за подключение к услуге.

- Ежемесячная комиссия за обслуживание.

Осталось в соответствии с полученной информацией произвести расчеты планируемых расходов на данный способ оплаты, сравнить предложения эквайеров, выбрать оптимальный для вашего магазина вариант – и перейти к этапу заключения договора интернет-эквайринга.